蔚來終于也要自供電芯了。

車企造電芯向來不是什么新鮮事。如今年銷量接近10萬輛,今年即沖擊20萬輛的新勢力企業,也進入到考慮電芯自供還是他供的階段了。

作為中國新勢力車企的代表,蔚來率先表態:

“ 2024 年的下半年會交付新品牌的車型……會搭載我們自己生產的電池。”

蔚來創始人、CEO李斌在第一季度財報電話會上明確表達了其電池(電芯)策略:

“從長期的方向上來講,我們肯定是一個自制加上外采的這樣的一個戰略。”

當然,蔚來不是第一個在電池領域布局的企業,更不會是最后一個。

6月4日,理想汽車創始人李想在新浪微博上公布新車型L9相關消息時,提到其電芯將由位于常州溧陽的理想與寧德時代合資的電池生產線供應。

另外,雖然小鵬沒有對外公布電芯自產的消息,但業內傳聞已有自產電芯的規劃。

新勢力之外,更具實力的大車企集團更早開始了自建電芯廠,或者投資電芯廠、與電芯廠合資等形式,鞏固電芯供應安全。

那么,車企都會自產電芯嗎?挑戰在哪里?

01 蔚來多線布局電芯

5月23日,上海企事業單位環境公開平臺顯示,蔚來汽車準備在上海嘉定區建造一個新的研發基地,用于汽車動力電池研發。公告內容指出,該基地包含31個鋰電池電芯和電池包研發實驗室,以及1條鋰電池試制線和1條電池包pack線。

結合蔚來汽車提交的環評報告,該研發基地的總建筑面積達到22090.02平方米,施工期為2022年8月到10月,總投資金額達到2.185億元。基地預計從事研發約250天,人員規模達到400余人。

當然,這一報告披露的動力電池業務,仍然屬于研發和試制及電池包產線,并不包含電芯工廠。

不過,很快地,6月9日的蔚來一季報電話會上,李斌就表示,長期而言,電芯會采取外采和自供策略。而自產電池,會在2024年用在其面向大眾市場的第二品牌上。

根據《電動汽車觀察家》目前得到的消息,蔚來在電芯生產上,可能還沒有最終確定其技術路線,還在多線接觸。

目前寧德時代仍然是其主要的供應商;在半固態電池領域,與衛藍新能源達成合作,預計在今年年底或明年量產。

另外,蔚來資本等蔚來的關聯企業,已經投資了衛藍新能源,并成為了相對大股東。半固態技術可能也將是蔚來將來自產電池的技術路線選項之一。

今年3月中旬,一張照片在朋友圈廣泛流傳:李斌和王傳福在合肥江淮蔚來工廠內的NIO House門前,面向一輛ET7在交流著什么(下圖)。

有人猜測蔚來將和比亞迪合作,李斌清楚否認:“完全是謠言”。

但業內人士表示,蔚來確實也在考察和比亞迪合作生產刀片電芯的可能性。

此外,蔚來也在研究46950大圓柱電芯。在材料路線上,蔚來也可能同時涉及磷酸鐵鋰和三元。

02 自產電芯的三大驅動因素

進入2020年以后,越來越多的車企公布了自產電芯的規劃,特斯拉、大眾、埃安和蔚來都先后公布了電芯自產計劃。

在某業內專家看來,這主要是三大驅動因素造成的,一是保障供應鏈安全的需求提升;二是車企認為電芯技術進入相對成熟期,技術迭代速度變慢;三是對未來銷量預測樂觀,從全產業鏈角度,降低成本。

(1)保證供應安全

特斯拉和松下一直相愛相殺,矛盾加劇時,特斯拉就宣布下場自產電芯。

2014年,特斯拉在業內已經名聲大噪,此時馬斯克認為松下的產能限制了特斯拉的發展,對松下產生了不滿。

2019年,馬斯克在推特上指責松下電池生產線產能不足,特斯拉超級工廠的松下電池生產線年產能只有24GWh,其電池產能一直都在限制Model 3的產量。

這讓馬斯克下定決心,不讓第三方電池企業成為瓶頸,自己親自下場造電池、降成本。

中國的車企也有類似的焦慮。

寧德時代作為全球最大的電池生產企業,國內外對其產能的需求非常旺盛。但苦于近年來,電池技術的迭代太快,以及車企的魚龍混雜,讓寧德時代更傾向于“一手交錢一手交貨”,甚至是先付款后交貨的方式,來保證自身資金鏈的安全。

36氪此前報道稱,2019年,蔚來陷入資金泥淖,寧德時代對新造車施行“有錢才發貨”原則,有蔚來高管一度拍出房產證明,才說服對方發貨。

2021年4月,寧德時代董事長曾毓群在上海交大校慶上,也提到了與車企兩種典型的合作方式。

一種是車企對自己有規劃。例如5-10年的合作,合作量達到100GWh。這種情況下,車企可以包下生產線,或者支付出購買生產線的錢,這是一種比較大的合作形式。

還有一種是長期合作的形式。例如,簽訂長期合作協議,要求車企的每一年產量波動在±15%之內,如果車企產量沒有達到要求,則要支付這中間的差額。

在曾毓群看來,“沒有錢的承諾,是不認真的。”

不過,似乎即使成功合作,電池的供應依然不能保證。

在2021年第三季度財報會議中,李斌坦言,即便和寧德時代建立了獨家的供應合作,電池依然是交付量的一個很大約束。

供應不足、商務政策強勢,或許是讓更多企業選擇第二家、第三家供應商的原因。

在近兩年車企下場造電芯,另一個驅動因素,或許是電池技術進入了相對成熟期。

(2)技術相對成熟

在新能源汽車發展早期,電池技術發展并不成熟,技術路線很多,除了三元電池和磷酸鐵鋰兩大路線,還有燃料電池等技術路線。

車企和電池企業都在各種路線中搖擺不定,甚至多管齊下、疲于應對。

尤其在補貼政策的驅動下,電池能量密度提升非常快,電池企業產品幾乎每年都在迭代和提升。

電池企業想要跟上技術要求的步伐都很困難,車企進入門檻和風險可想而知。

不過,近兩年情況明顯改善。在電池業內專家看來,如今電池產品相對成熟,技術迭代已經慢了很多,但電池性能提升仍然還有較大空間,車企進入的風險大幅下降。

這是車企進入的第二個驅動因素。

(3)市場增速快,車企銷量預期樂觀

2021年,中國新能源汽車銷量達352.1萬輛,同比增長1.6倍,占新車銷售比例躍升至13.4%,同比增長8個百分點。

中國新能源汽車年銷量從2016年的50.7萬輛提高到2020年的136.7萬輛,年均增長率達到了28%。2021年新能源汽車行業取得的成績超出了一些專家和機構的預測。

2021年,業內更是給出了600萬輛新能源汽車的銷售預期。

在如此高速的增長下,新能源車企的都有望分到更大的蛋糕。車企對自身的發展前景,都持樂觀態度。

03 不同車企的方案

在早期電動化階段,戴姆勒、大眾、寶馬和日產等企業也都在是否自產電池方面進行過深入研究,其中不乏實踐者。

根據《電動汽車觀察家》總結,車企在電池領域的探索大概分成五類。

一是自產但失敗的企業,典型企業是戴姆勒和日產。

二是嘗試自產的企業,特斯拉、大眾、吉利、小鵬、蔚來和埃安等車企。

三是,孵化電芯企業,長城孵化出蜂巢能源。

四是,電池起家,典型企業就是比亞迪。

五是,暫不考慮自產的車企,例如寶馬只研發、投資,不生產電芯;理想明確也曾表態不自產電池。

(1)自產但失敗的企業——日產和戴姆勒

AESC是最早從事動力鋰電的企業之一。2007年,日產決定與NEC、NEC Tokin聯合成立專供電動汽車的鋰離子電池公司——AESC,其中日產控股51%。

2010年,AESC開始為LEAF聆風配套電池。隨著LEAF聆風的暢銷,2014年AESC已經成為世界上第二大電動汽車電池生產商,地位僅次于松下,市場份額達21%。

以安全著稱的AESC享譽世界,創造了迄今為止無重大安全事故的記錄。但遺憾的是,成本成為其致命傷。2014年,路透社報道稱,日產-雷諾聯盟因為AESC電池相較于LG化學價格過高而產生爭議。有報道稱,日產曾與NEC簽下約定,無論NEC生產多少電極,日產都必須全部購買。這使得日產不堪重負。

到2016年,日產決定賣掉AESC,被中國遠景能源收入囊中。

戴姆勒的情況也很類似。2008年,戴姆勒曾與贏創工業(Evonik Industries AG)聯手成立Li-Tec公司,于2010年在卡門茨興建鋰離子電芯制造工廠。投產后不久,就于2014年11月宣布電芯生產將在2015年末全面停止,而Li-Tec成為戴姆勒的全資子公司,大部分員工并入戴姆勒。

戴姆勒掌門人蔡澈在之后的采訪中公開表示:"按照現有技術,戴姆勒無法在鋰離子電芯的自行制造上獲得任何經濟上的優勢。"

如今的戴姆勒更熱衷于投資電池的新技術和初創企業,來掌握電池領域的最新趨勢,但已經不會在電池生產領域過多投資。

過高的成本,讓兩家巨頭放棄了電池的自產計劃。

部分典型車企電芯供應方案

資料來源:《電動汽車觀察家》整理

(2)嘗試自產企業——特斯拉、大眾和吉利等

別人不成功,不代表自己不成功。或許是技術的演進、電池生產成本的下降,以及新能源汽車規模的增長,又讓很多車企燃起了自產電芯的希望。

其中最有名的當屬特斯拉。年銷近百萬輛,似乎是特斯拉自產電池的底氣所在。其創始人馬斯克更是縮減成本的高手,要親自下場設計電芯。

2020年9月,特斯拉發布了4680電芯,能量比第一代18650提升了50%;相比2170的能量提升5倍、續航里程提升16%、功率提升6倍、在電池組層面每千瓦時成本降低14%。

根據計劃4680電池產量在2022年達到一年100GWh,2023年高達3TWh。

特斯拉有銷量支撐,技術上有國際著名鋰電池專家Jeff Dahn的團隊支持,自產電池具備一定可行性。

大眾也從研發轉向了自建產能。2021年3月,大眾舉辦的“Power Day”(動力日)上,大眾公布了宏大的電芯生產規劃,計劃開設和運行6家超大型工廠,每個工廠的平均年產能是40GWh。

早期的工廠,大眾是與Northvolt合作興建,推動電芯標準化,集團旗下的80%的車型能夠應用標準化電芯,20%的車型應用獨立的專用電池設計,以實現規模化效益。

吉利是中國自建電池生產線的典型企業之一。電芯方面,2014年,吉利建立合資公司,涉足電芯研發和生產;2015年和2018年,再次合資和獨立設立了兩家衡遠新能源企業,生產電芯。

不過,從數據上看,吉利并未更多依賴自己掌控的電芯企業,仍然以外采電芯為主。

(3)孵化電芯企業——長城汽車

中國電池領域的后起之秀——蜂巢能源,就是長城汽車孵化出的。2016年,蜂巢能源的前身是長城汽車的動力電池事業部。2018年2月,蜂巢能源正式從長城汽車獨立出來。

獨立出來的蜂巢能源,目前已獲得包括吉利、東風等主流品牌在內的25個銷售定點,與Stellantis達成總價值160億元的全球合作項目。

根據SNE最新數據,4月份,蜂巢能源已經躋身全球裝機量TOP10。

或許是吸取了日產和戴姆勒的經驗,長城汽車的策略是將電池企業剝離。通過不斷減少長城的股權和需求占比,使蜂巢成為獨立的第三方電池供應商,充分參與市場競爭。

(4)電池起家——比亞迪

另一家電池和整車技術權掌握的企業就是比亞迪。與長城汽車截然相反,比亞迪是先有電池技術,然后再涉足整車制造。比亞迪優勢是電池技術積累比較深厚,弊端就是外供困難。

如今的比亞迪為解決這一問題,也在采取不斷剝離的策略,成立弗迪電池。按照比亞迪董事長王傳福此前提出的目標,比亞迪計劃在2022年年底前將旗下電池業務拆分獨立上市。

比亞迪與眾不同的是,除了自身不俗的銷量外,其還是消費類電池的巨頭。2000年,比亞迪成為了摩托羅拉第一個中國鋰離子電池供應商,并在不久后還成為了諾基亞第一個中國鋰離子電池供應商。目前,比亞迪消費類電池,至今仍然包括三星、Dell、科沃斯等企業。

也因此,比亞迪在電池的成本攤銷方面具備較大優勢。

(5)不考慮自產的企業——寶馬和理想等

其實更多的車企,是不愿意接入到電芯的生產領域的。

寶馬對電芯深耕十余年,僅研發試制,但不下場親自生產電芯。寶馬車載動力鋰電池的研究,是自2008年和A123一起合作Active Hybrid開始。2012年,寶馬集團就建立了動力電池研發項目;2017年,寶馬組建的電池電芯研發部門的員工已超過300人;2020年,寶馬開始布局動力電池電芯的試制生產。

雖然寶馬不會親自生產電池,但也會對下一代技術進行投資布局。去年,寶馬和福特擴大與制造商Solid Power的聯合開發協議,并投資1.3億美元,在固態電池領域。此外,寶馬也會對初創企業進行投資,例如美國初創公司Our Next Energy(ONE),該企業目前正在研究一種雙電池。

理想汽車也不會下場造電芯。在理想汽車創始人李想看來,如果未來電動汽車能普及,那時的電池制造商就相當于如今的加油站或煉油廠,主機廠即使不做電池,也不需要擔心被電池廠所控制。近期來看,理想汽車寧愿相信比亞迪和寧德時代這樣的企業,也不會自己做電池。

當然,在保供應方面,理想也會選擇合資綁定的方式。李想在新浪微博上公布新車型L9相關消息時,提到其將與寧德時代合資建生產線。

資料來源:新浪微博

可以看到,車企在是否自產電芯上,意見并不一致,更多的車企依然傾向于采購電池。電芯制造成本很高,從研發到生產,其成本投入并不比組建一家車企低。

目前看,相對成功的方式,都是將電池業務是從整車企業剝離出來成為第三方供應商。

04 生產電池門檻不低

自產電池的門檻到底有多高?

《電動汽車觀察家》從眾多要素中,僅選取研發人員和研發投入兩個維度對比。

作為第一梯隊的寧德時代,研發人員超過1萬人,研發投入接近77億元,遠遠超過新勢力車企的研發人員和研發投入。

即使是第二梯隊的電池企業,其研發人員也都是千人規模,而蔚來的電池團隊目前僅超過400人,不足二線企業的一半。

2021年部分企業電池投入情況

資料來源:年報

2021年部分車企研發和投入情況

資料來源:年報

這還不包括場地和產線建設成本。目前來看,中國動力電池1GWh的建設成本在3億—4億元。

也就是10GWh,成本就達到30億元左右。與目前主流電池企業動輒百GWh的規模相比,完全不值一提。

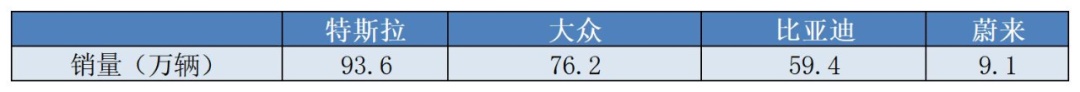

車企生產電池,還有一個重要條件,就是銷量支撐。2021年特斯拉全球銷量達到93.6萬輛、比亞迪為59.4萬輛,大眾也有76.2萬輛,而蔚來汽車僅有9.1萬輛。

從遠期規劃看,今年特斯拉大概率就能突破年銷百萬輛的門檻。大眾方面,大眾集團首席執行官赫伯特·迪斯在采訪中揚言,到2025年,大眾集團將超過特斯拉,成為全球最大的電動汽車銷售商。

特斯拉、大眾都是以年銷百萬輛新能源汽車打底。

2021年部分新能源汽車銷量對比

現階段,無論是與電池企業的研發投入,還是車企的銷量支撐兩個維度看,蔚來似乎都不足以支撐電芯的自產。

不過,現階段不足以支撐,不代表遠期不能支撐。

早在去年,蔚來李斌就在公開場合表述過蔚來未來5年的發展目標:豪華品牌市場總量大概300萬輛的規模,蔚來力爭用5年或者更長時間,實現三分天下有其一。

也就是說,蔚來試圖在2025年挑戰在中國單一市場100萬輛的目標。

無論如何,蔚來敢于在電芯領域有所投入,說明其對自身銷量非常有信心。

在原材料上漲、優質電芯供應不足的大背景下,車企自產電芯已經成為一種趨勢。畢竟如果銷量規模足夠大,將占成本4成左右的電池掌握在自己手中,不僅可以通過減少中間環節降低成本,也可增加與第三方電池供應商的談判籌碼,獲得話語權,可謂一舉兩得。

注:圖片非商業用途,存在侵權告知刪除!

本文地址:http://www.lbzrq0002.com/news/details197.html

好文章,需要你的鼓勵

郵箱:libatterychina@163.com

北京:北京市海淀區上地三街9號金隅嘉華大廈C座904

010-62980511

山東:山東省臨沂市魯商中心A12-1503-1

0539-8601323

鋰電中國(libattery.net)版權所有

Copyright By 北京貝特互創科技有限公司

京ICP備11002324號-1

京公安網備11010802035676號

我有話說: