2015 年以來,在新能源汽車產業迅速發展和“雙碳”目標等的帶動下,我國動力電池產業取得了快速的發展,并在全球電池市場占據領先地位。在全球電池市場中,中國、韓國、日本三個國家占據了90%以上的市場份額,形成了三足鼎立的局面。

2022 年1-10 月,在全球動力電池裝機量前十名企業中,中國企業有6 家,占比超過50%;韓國企業3 家,日本企業1 家;歐洲和美國占較少的份額,約為2%。

中國電池企業的市場份額持續增長,而日韓電池企業的市場份額呈現下降趨勢,LGEnergy Solution(排名第二,以下簡稱LGES)市場份額從2021 年的22.3%下滑至13.8%;松下能源(排名第四)市場份額從14.1%下滑至7,9%;三星SDI(排名第六)市場份額從5.5%下滑至4.8%;僅SK On(排名第五)市占率從5.7%上升至6.2%。

近年來,為了提高本國電池產業競爭力,韓國、日本政府紛紛制定了電池技術和產業發展戰略和扶持政策,日韓兩國的電池企業和汽車企業也紛紛加大電池技術和產業的投資,以鞏固全球市場份額。

1 韓國電池技術和產業發展戰略及態勢

近年來,韓國動力電池規模位居全球第二;在全球動力電池裝機量前十名的企業,韓國占據3家,包括LGES、SK On 以及三星SDI,然而三家韓國動力電池企業的市場占有率自2020 年以來呈現出連年下滑的趨勢。

為了應對全球動力電池市場的激烈競爭以及歐美電池政策所帶來的市場格局變化,韓國在2021 年確定了“電池技術是將韓國經濟轉變為領先經濟的核心驅動力”,并在2022 年明確了“到2030 年,韓國將占據全球40%的電池市場份額,成為全球第一電池大國”的目標。

韓國政府通過“2030 二次電池產業(K-電池)發展戰略”、“充電電池產業革新戰略”等戰略措施,加大了對電池產業的投資,構建韓國本土電池生態系統并推動電池供應鏈的本土化,推動本土電池市場內需增長;

此外,韓國電池企業加大與美國汽車公司合作力度,紛紛在美國建廠擴大產能,同時加速材料自產,積極開展低成本等電池技術開發,提高韓國企業在全球市場的占有率。

1.1 韓國政府電池產業戰略舉措

2021 年7 月,韓國發布了“2030 二次電池產業發展戰略”(以下簡稱K 戰略),戰略對韓國本土電池行業的發展現狀以及全球電池行業格局趨勢進行了分析,認為電池行業具有技術密集型、受供應鏈影響較大和以消費者為導向的特點,需要持續的研發投入來引領技術方向。

2022 年11 月,韓國政府進一步發布了“充電電池產業革新戰略”(以下簡稱革新戰略),指出盡管當前全球經濟低迷,但電池市場規模受電動汽車擴張帶動,未來將快速擴張;韓國應將動力電池作為提升其出口競爭力的核心產業,并確定了“通過在電池產業領域持續努力,來增強全球領導力”的路線。

韓國政府的具體策略包括:通過公私合作,支持大規模電池研發;培育韓國本土電池生態體系,穩定電池供應鏈;創造公共/私人消費市場,刺激中小企業和初創企業的研發,確保韓國電池產業生態系統以及全球份額的穩定增長。

1.1.1 政企加大電池技術和產業投資,確保韓國具有技術領先優勢

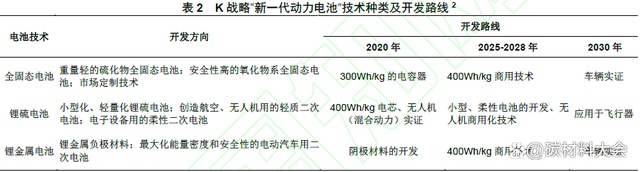

圍繞下一代動力電池技術,韓國政府將拉動公私合作,支持大規模電池研發。K 戰略中,韓國政府對研發路線進行了規劃,主要圍繞新一代電池制造技術以及實現全固態電池、鋰硫電池、鋰金屬電池的商用化,如表2 所示。

為了盡早掌握新一代二次電池技術,推進新一代動力電池的大規模研發,韓國政府計劃到2030年至少投入40.6 萬億韓元(348 億美元)的私人投資,通過大規模的政府研發初步可行性研究等來擴大對優先技術的支持。通過研發、稅收和財政支持,一半以上投資將用于電池設施,包括生產線升級;20.1 萬億韓元將用于研發。

參與投資的私營企業包括韓國電池制造商三星SDI、SK ON、LG化學及其全資電池公司LGES。LG 化學及LGES 計劃到2030 年共在韓國進行15.1 萬億韓元的電池投資,LGES將投資12.4 萬億韓元用于擴大韓國產能和開發下一代電池技術,LG 化學計劃投資2.7萬億韓元用于支持電池研發。

為了獲得新一代二電池用輔元件技術,韓國政府將通過推進下一代零部件、材料和設備技術的開發,開發下一代原始技術(鋰金屬-空氣電池、多離子電池等),推進基于有機物的新概念電池等革新技術的進步,以及建立“下一代電池園”,保證二次電池的部件、材料及設備元件技術安全。為了確保韓國在鋰離子電池技術的絕對競爭力,韓國將通過開發高性能材料以及提高低碳、數字化、智能化制造工藝效率等實現鋰離子電池的高性能行駛里程(450-600 公里以上)和壽命(充放電次數500-1000 此以上)。

1.1.2 打造全球領先基地,建立健全韓國動力電池生態系統

盡管韓國在動力電池技術方面處于領先地位,但韓國的動力電池面臨著供應鏈不穩定的風險。在供應鏈方面,韓國鋰離子電池所需的關鍵材料(陰極、陽極、隔膜和電解質)以及零部件高度依賴中國和日本進口,后兩者共同占據了全球陰極市場的70.2%份額。

面對日益劇增的競爭壓力和供應鏈危機,韓國政府以及韓國電池企業都亟需更加穩定、安全以及多元化的供應鏈。為此,在K 戰略中,韓國政府將通過培育中小型核心企業、培養二次電池專業人才-以及制定應對全球競爭和發展趨勢的制度,來打造韓國動力電池生系統。

在“革新戰略”中,韓國政府與韓國電池企業將構建“電池聯盟”,聯盟由韓國本土電池制造商、材料供應商、精煉企業等供應鏈中各環節的主要企業與韓國政府機構共同組成,保證韓國電池核心礦物的供應。

韓國政府將為相關材料研發提供高達50%的減稅,高于目前的40%;為基礎設施投資提供高達20%的減稅,高于目前的12%。通過支持韓國私營公司參與礦山開發項目,探索原材料、基礎材料技術的聯合研發,韓國政府將確保原材料安全,提高材料生產能力,并建立安全、穩定的二次電池供應鏈。

為了推動電池材料、零部件和設備生產,政府將設立電池研發創新基金。在現有的由韓國政府出資300 億韓元所支持的技術創新專業基金的基礎上,LGES、三星SDI、SK ON 三大電池企業將出資200億韓元,與其他民間投資300億韓元共同形成800億韓元的研發創新基金,用來扶持中型骨干企業及中小企業的電池研發項目。通過創建材料、零部件、設備專業綜合體作為關鍵增長基地,指定為國家戰略技術擴大稅收優惠,加強財政支持,即創建K 電池優惠支持計劃,韓國政府將培養材料、部件和設備方面的關鍵公司。

在電池生態系統中,韓國政府高度重視人才培養,將每年培養1100 名以上符合電池行業需求的專業人才,在國立大學以及地方重點大學的能源、電子電氣等學科打造電池相關學科教職長聘制度,從而確保韓國動力電池生態系統的需求。同時,韓國政府將加強制度基礎建設,包括有效管理國家關鍵技術、擴大二次電池規格、制定生命周期碳排放標準、建立二次電池行業統計體系等,從而為有效應對全球趨勢奠定體制基礎。

1.1.3 創建公共/私人需求市場,振興韓國電池市場

隨著中國電池企業在全球電池市場的擴張,以及新興企業的加入,韓國在全球電池市場的份額將受到擠壓。通過K 戰略及革新戰略的實施,韓國將借助提升韓國本土生產能力以及增加本土需求來擴大其電池產業規模。

在K 戰略和革新戰略的推動下,韓國政府部門與企業組成的“電池聯盟”將共同提高對韓國本土基礎設施的投資,預期在2025 年達到60GWh,并在2030 年實現占據40%全球市場份額的目標。韓國將在在全國4 個地區(泗洪、大邱、正午、洪城)建立萃取中心基地,并設立二次電池使用后產業化中心(濟州、那州、蔚山、鄱陽湖),支持商業化,振興韓國二次電池市場。

在擴大內需方面,韓國政府通過借助增加公共需求以及擴展電池應用市場來增加內需基礎。公共需求包括公共儲能系統、公共船舶等,韓國政府將在2021-2025 年期間2.2GWh 的規模創建公共儲能系統市場,并在2030 年之前對公共船舶進行轉換,預計有388 搜公共船舶轉換費電動或混合動力船舶。此外,韓國政府將積極拓展動力電池在航空、船舶、火車等場景的應用,如K 戰略中明確將對使用電動挖掘機進行補貼,每臺補貼1200 萬至2000 萬韓元。

為了給動力電池新服務創造環境,韓國將進一步發現并培育與電池相關的服務行業,包括利用二次電池數據的新行業、建立“電動汽車零部件數據平臺”、以及繼續進行二次電池租賃試點項目。

1.1.4 鞏固和提高韓國電池的全球市場份額韓國

政府預計,隨著韓國電池產能的進一步擴大和電池生態系統的建立,韓國電動汽車電池的收益將增加6 倍,從2020 年的22.7 萬億韓元增加到2030 年的166 萬億韓元。屆時,韓國將占據全球電池市場的40%。

同期,韓國電池材料、零部件和設備供應商的收入預計將增加13 倍,從4.3萬億韓元增長至60 萬億韓元,占全球市場份額的20%;電動汽車電池的出口預計從70 億美元增長至200億美元。

1.2 加大與美國汽車企業合作,但面臨新的機遇和挑戰

盡管LGES, SK ON 以及三星SDI 的市場占有率位居全球動力電池裝機量前十,但近年來三家企業全球市場占有率呈現持續下滑趨勢,2020 年為34.7%,2021 年為30.4%,2022 年1-10月則剩近25%。2022 年,美國出臺了《通脹削減法案》,規定電動汽車的電池和電池材料必須由美國制造。韓國企業正在抓住機會,加快開發能量密度更高的動力電池,并積極在美國投資建廠,以實現電池所需礦物原材料供應的多元化以及應對美國新政三星SDI、SK On 以及LGES 等公司正在引領電池材料生產和組裝領域的巨變。

1.2.1 三家韓國動力電池加大與美國車企的合作,紛紛在美建廠擴大產能

LGES、三星SDI 和SK On 三大電池公司加大與美國汽車企業的緊密合作,加快在美國建立電池工廠,至2026 年預計合建11 家電池工廠。

LGES 計劃在美國建立6 個電池生產基地。LGES 與通用汽車成立了合資電池企業Ultium Cells。Ultium Cells 正在俄亥俄州、田納西州建立2 家電池工廠,規劃產能均在35GWh 以上,并計劃于2025 年在密歇根州建立第3 家工廠,規劃產能超過50GWh。2022 年8 月,LGES 聯合日本車企巨頭本田宣布,將會在美國共同出資44 億美元建造產能達到40GWh 生產動力電池的工廠。LGES 的投資將主要以支持美國電動車用和其他電動工具用的圓柱形電池需求。

SK On 的投資主要圍繞福特汽車和大眾汽車的需求,在美國共建立4 個電池工廠,與福特汽車的合資企業Blue Oval SK 在肯塔基州和田納西州建設電池工廠總產能達129GWh,預計2025 年投入使用,在佐治亞州建設2 家工廠,總投資高達3 萬億韓元。

三星SDI 與汽車制造商Stellantis 成立了合資企業,該企業計劃于2025 年開始在美國生產電動車電池和模塊,建成后的年產能將達到23GWh,三星SDI 有意將其擴大到40GWh。

1.2.2 美國《通脹法案》鼓勵韓國企業與美國合作,但韓國企業也受到美國共享技術的霸凌

2022 年8 月,拜登政府簽署了總價值為7500 億美元的《2022 通脹削減法案》,為每輛電動車提供了7500 美元的稅收抵免。根據法案,從2023 年起執行原材料40%和電池組件50%的最低占比的限制條款。即一款電動車若想拿到7500 美元補貼中的一半,其動力電池核心材料必須來自美國或與美國簽署自由貿易協定(FTA)的國家;若想拿到另一半,其所用動力電池的主要零部件產自北美的比例至少要達到50%。

在此政策鼓勵下,韓國電池企業紛紛與美國車企進行合作,擴大韓國企業在美國建立電池及電池材料企業的投資規模。然而,美國車企以確保電池安全為由,要求電池企業共享電池相關技術,對韓國電池企業也帶來沖擊。如通用汽車直接以確保電池安全為由,要求LG 新能源交出與穩定性直接相關的電池輸出相關實驗數據。美國福特在與SK On協商電池合資計劃時,要求共享電池密度相關技術。

1.2.3 受到韓國政府國家核心技術和尖端產業保護的限制

近年來,韓國政府為了保護尖端產業競爭力,出臺了系列的措施,決定將半導體、電池等具有全球競爭力的重大技術確定為國家核心技術。2022 年8 月,韓國將實施《國家尖端戰略產業競爭力強化和保護相關特別措施法》,防止尖端技術外流,認為如果這些技術流向海外,將會對韓國產業和國家安全產生負面影響

2022 年9 月韓國產業通商資源部拒絕批準韓國L&F 公司在美設立電池材料工廠,理由是防止尖端技術外流生產。L&F 公司是制造電動汽車電池用高鎳NCM(鎳、鈷、錳)材料等的企業,如果L&F 不能進入美國,使用其材料的特斯拉等美國車企也將很難得到電動汽車補貼。L&F 將需要提出技術保護措施進行重新申請。

1.3 電池企業加速材料自產,積極開展低成本等電池技術開發

1.3.1 三大電池巨頭加速材料自產,確保電池供應鏈安全

在經濟低迷以及新冠肺炎影響下,韓國電池行業面臨著全球原材料價格上漲所帶來的供應鏈危機。韓國電池產業的四大關鍵材料對外依存度分別為:負極47.2%、正極80.8%、隔膜69.5%、電解液66.5%。其對中國鎂、稀土、鋰等重要材料的依賴度超過80%,對俄羅斯和烏克蘭的氪、氙、鈀等材料的依賴度超過30%。如韓國2022 年上半年從中國進口電池關鍵原材料——氫氧化鋰增長了404%,對中國進口依賴度83.2%。

為了盡量減少對中國礦產和材料在供應鏈上的依賴,韓國加速材料企業的布局。2022 年1 月,LGES 的母公司LG 化學計劃在韓國新設動力電池正極材料工廠,每年生產規模為6 萬噸;2021 年10 月SK 創新旗下SKIE Technology 在波蘭建成鋰電池隔膜廠,年產量為3.4 億平方米; 三星SDI 旗下子公司STM 與EcoPro EM 合作推動NCA 正極材料自主生產,預計年產量3.6 萬噸。

1.3.2 積極推進低成本高錳電池的開發,提高市場占有率

韓國三大電池企業為了降低電池成本,正在積極推進高錳電池的開發。高錳電池比現有三元鋰電池(NCM)產品便宜,能量密度接近,價格預計比磷酸鐵鋰電池貴10%左右,性能上領先于磷酸鐵鋰電池。但目前錳電池還處于產品開發階段,不能保證商用化時間。對于技術開發最積極的LGES 來說,產品上市的目標時間定在2024 年。但韓國國內電池企業的錳、鋰大部分依賴中國企業,錳90%以上來自中國,也受到原料的影響。

2 日本電池技術和產業戰略發展態勢

自上世紀80 年代開始,日本政府的產業技術綜合機構NEDO 對鋰離子電池研發給予了長期穩定的支持,并制定了動力電池研發路線圖和行動計劃,著重對鋰離子動力電池單體、模塊、標準、評價及關鍵原材料進行研發攻關。日本在鋰電池技術上取得了巨大突破,促成了鋰電池的商業化。

1991年至2005年,日本壟斷了相關技術并獲得了巨大利潤。近年來,日本將氫能燃料電池汽車作為新能源汽車的發展重點,導致日本的鋰電池發展受到了影響,日本動力電池的全球市場份額從2015 年的40%下降至2020 年的21%以及2021 年的低于20%,在與中國和韓國的競爭中失去了市場份額,目前位居全球第三。

伴隨著全球新能源汽車的快速發展,為了應對迅速擴張的全球動力電池市場以及扭轉當前在動力電池市場上處于相對劣勢的局面,日本再次把發展動力電池提上日程通過明確電池產業發展路線及目標,扶持電池技術快速發展,以及成立電池供應鏈協會促進企業聯合,增強日本電動汽車行業在全球的競爭力。

2.1 日本政府對電池產業的戰略規劃

2020 年12 月,日本政府推出《2050 碳中和綠色增長戰略》(以下簡稱“增長戰略”),明確了“到2050 年實現碳中和目標,構建零碳社會,以及實現90 萬億日元(8700 億美元)綠色GDP”的整體目標,并為汽車和蓄電池產業的發展提出目標和任務。

2021 年10 月,日本第六次更新其中長期政策指針《能源基本計劃》,明確可再生能源的“最優先性”,并將2030 年可再生能源發電所占比例從此前的22%至24%提高到36%至38%。

2022 年9 月,日本電池產業戰略研究公私理事會發布《電池產業戰略》(以下簡稱“產業戰略”),明確電池產業發展思路并提出相關舉措,提出到2030年建立150GWh /年的國內制造基地,全球生產能力達600GWh/年,以提高日本電池產業競爭力。

2.1.1 日本電動汽車及電池產業現狀及發展目標

隨著純電動汽車市場的發展,車用電池市場規模快速增長。日本憑借技術優勢在早期占據了電池產業市場,但隨著中國及韓國電池企業的不斷搶占市場份額,日本已處于落后位置。

在電池供應鏈上,日本電池組件也正在失去競爭力,原材料、電池制造等對外依賴的風險增加。在電池材料競爭力上,日系材料在質量、市場份額方面占優勢,然而,中國具有成本優勢且材料質量也后來居上。

在原材料供應上,全球電池供應鏈上的原材料儲量和產量集中在澳大利亞、剛果等,中游精煉生產集中在中國,日本的石墨材料依賴中國進口。在電池形態上,目前液態鋰電池仍是主流,日本在備受關注的新一代全固態鋰電池上技術水平一直處于領先。

為了實現2050 碳中和目標以及提升日本電池產業競爭力,日本經濟產業省發布了“增長戰略”,對日本蓄電池產業規劃了發展目標。發展目標包括,到2030年實現新車銷量全部轉變為純電動汽車和混合動力汽車并實現汽車全生命周期的碳中和,以及到2050年將替代燃料的經濟性降到比傳統燃油車價格還低的水平。

為此,日本政府將制定更加嚴格的車輛能效和燃油指標,加大電動汽車公共采購規模,擴大充電基礎設施部署,出臺燃油車換購電動汽車補貼措施,大力推進電化學電池、燃料電池和電驅動系統技術等領域的研發和供應鏈的構建,利用先進的通信技術發展網聯自動駕駛汽車,推進碳中性替代燃料的研發降低成本,以及開發性能更優異但成本更低廉的新型電池技術。

2.1.2 日本電池產業發展思路

到目前為止,日本電池產業主要集中投資全固態電池技術開發,而液態鋰電池技術競爭力則完全被中國和韓國企業趕超,在全固態鋰電池實現應用前,液態鋰電池企業存在著被淘汰的風險。因此,“產業戰略”為未來日本電池產業設定了具體的發展方向和思路。

在技術路線上,“產業戰略”明確將占領新一代電池市場。日本將通過加快技術開發,率先實現全固態電池等下一代電池技術的商業應用,穩步占領下一代電池市場。其目標是到2030 年左右實現全固態鋰電池的正式商業化應用。

此外,“產業戰略”明確了“加強液態鋰電池投資”的發展方向。與韓國政府大力推動公私聯合不同的是,在重新審視日本政府以往的電池戰略,產業戰略明確將不再依靠私營部門。日本政府將大規模投資液態鋰電池以支持產業鏈上游發展,保障日本國內的制造基礎。其目標將“增長戰略”中“從目前的20 GWh /年左右,提高到2030 年國內電池制造能力到100 GWh /年”的目標提升為“150 GWh /年”。

在全球競爭力方面,日本同樣提出了“提升全球產業競爭力”的發展方向。在現有的電池技術基礎上,日本將維持和強化全球市場的競爭水平,并戰略性地開展海外擴張。從標準化及國際影響力等角度出發,日本電池廠商的全球產能將從目前的60-70 GWh /年提高至2030 年的600 GWh /年,全球市場份額將提高至20%。

2.1.3 日本電池產業發展舉措

為實現以上發展方向和目標,“產業戰略”制定了7 個方面的具體行動舉措,建設和提升日本本土的電池產業生態環境。

(1)擴大國內基礎設施一攬子政策。

日本將建立國內電池材料制造基礎,實施投資1000億日元基礎促進政府和民間合作,加強對尖端制造工藝投資力度,推進低成本、高附加值等電池系統一體化探索研究。此外,日本將對電池控制系統進行升級,在控制系統技術開發和實證應用的同時,建立多用途評估方法以適應市場需求。

(2)構建全球聯盟和全球標準。

通過建立全球電池產業聯盟,開展材料保障、研究開發、回收利用等方面合作,打造安全可持續的電池全球供應鏈。通過建立全球產業融資體系,日本將發揮先進制造工藝和安全優勢,利用國內先進制造企業,實施海外投資培育一批電池企業。日本政府還將推動制定國際規則,參與甚至主導電池可持續發展國際討論,建立全球安全性功能性標準。通過拓展電池系統海外市場,推廣解決方案以及推廣電池新用途,日本將探索船舶、飛機、農機以及V2H(Vehicle to Home)等領域全球應用前景。

(3)確保上游產業安全。

日本國內制造完成150GWh /年的目標每年大約需要10 萬噸鋰、9 萬噸鎳、2萬噸鈷、15萬噸石墨、2 萬噸錳,全球制造完成600GWh/年的目標每年大約需要38萬噸鋰、31萬噸鎳、6萬噸鈷、60 萬噸石墨、5 萬噸錳。

因此,一方面日本將加強資源保障支持力度,將電池金屬材料等列為高風險礦種,擴大支持資源保障企業一攬子政策,完善中游冶煉工序。另一方面,日本將加強與澳大利亞、南美、非洲等資源豐富的國家合作,確保產業鏈上游安全。

(4)開發下一代電池技術。

日本將強化下一代電池技術開發,通過綠色創新基金等,加快以全固態電池為主的下一代電池和材料(包括材料評估技術)和回收技術的開發,力爭在2030 年左右實現全固態電池的全面商用,確保包括鹵代電池、鋅負極電池等新型電池的技術優勢,并完善全固態電池量產制造體系。同時,日本將完善相應的性能測試和安全評價體系,以及通過人才培養聯動強化關西研究開發平臺建設。

(5)拓展國內市場。

日本將促進電動汽車和固定電池系統的普及,支持充電基礎設施建設,到2035 年實現乘用車新車銷售全部為電動汽車。此外,日本將進一步確保固定電池系統安全性,并作為電力基礎設施的一部分。

(6)加強人力資源保障。

日本政府將提高整個產業人才保障及技能水平,到2030 年,力爭培養電池產業供應鏈人才共3萬人,其中培養電池制造相關人才2.2 萬人,包括制造技能人才1.8 萬人、產品開發和評價人才0.4萬人。為此,日本專門成立官產學組成的“關西電池人才培養聯盟”,并提出在工科類高校和高專等設立相關專業課程,還將在產業技術綜合研究所的關西中心啟動操作電池生產設備的課程。

(7)完善國內電池制造和利用環境。

日本將促進可持續發展,試行碳足跡規則,到2030 年前建立國內電池回收利用體系;利用可再生能源擴大電力供給、降低成本負擔,以提高產業競爭力;修改相關法規,提高大容量電池安全性;統一軟硬件標準,促進行業規范發展。

2.2 日本積極解決電池供應鏈問題,部署電池技術研發計劃項目

2.2.1 本土電池上下游企業聯合組建電池供應鏈協會

日本鋰電池行業發展較早,行業發展較為成熟,目前行業內各產業鏈均有龍頭企業。正極材料的龍頭企業有日亞化學、住友金屬礦山;負極材料的龍頭企業有三菱化學、日立化成;隔膜的代表性企業有旭化成、東立;電解液的代表性企業有三菱化學、宇部興產。鋰電池制造的龍頭企業有松下能源以及PEVE。下游新能源車廠的企業包括豐田、本田、日產等。

2021 年5 月,日本成立電池供應鏈協會(簡稱“BASC”),成員包括日產汽車、住友金屬礦業、旭化成、松下能源和豐田鋰電等55 家企業,涉及日本汽車制造商、電池材料和部件供應商、電池制造商、貿易公司等。

BASC 會長由住友金屬礦業電池材料事業本部擔任,協會的宗旨是尋求政府為動力電池行業提供更多支持,以增強日本電動汽車行業在全球的競爭力。協會旨在將日本車企和電池相關企業聯合起來,共同解決電池供應短缺的問題,并計劃在電池再回收領域進行稀有金屬的回收再利用。BASC 向政府提交了政策建議,包括制定措施以確保鋰、鈷、鎳和其他電池材料的供應安全,幫助該行業降低投資和采購成本。協會還參與相關國際標準的制定和審議。

2022 年,BASC 的規模擴大到100 家電池領域供應鏈企業,計劃在9 月份參加鋰電池國際標準會議提出日本的標準,以此用來牽制中國的標準。

2.2.2 積極部署電池技術研發計劃項目,重點發展固態電池

日本政府對鋰離子電池技術的研發給予了長期穩定的支持,特別是近年來加大了對固態電池的研發投入,使日本占據了全固態電池技術相關國際專利的68%,位居全球第一。

目前全球固態電池專利數排名前五的企業中,有四家是日本企業。全固態電池的能量密度接近傳統鋰離子電池的兩倍,擁有出色的充、放電性能,將進一步縮短充電時間。由于降低了昂貴原材料的使用率,可將電池成本降至更低。目前,用于電子產品等的小型電池的實用化取得進展,而大型的車載電池仍處于開發量產技術的階段。

日本政府、研究機構和企業廣泛關注下一代電池材料開發,2014 年日本成立了鋰離子電池材料研究中心(以下簡稱LIBTEC),負責牽頭實施由NEDO 資助的"下一代電池材料評估技術開發"項目。

LIBTEC 由電池產業鏈相關機構和企業組成,成員包括產業技術研究所、旭化成等材料企業、松下能源等電池企業、小松制造等工藝設備機構和豐田汽車等汽車企業等,具體職責包括材料開發、電池設計、制造工藝、評價分析等。

LIBTEC 的研發成員由各家企業派遣的研究員和LIBTEC 聘用職員組成,每兩年各協會成員會更換一次派遣人員。理事長由諾貝爾化學獎得主、旭化成株式會社名譽院士吉野彰擔任。

LIBTEC 的發展目標是,到2025 年實現高功率、較長續航里程(550km)的電池組技術;到2030 年爭取將續航里程提升至800km,并且研發靈活性更好、阻燃性能優異,適用溫度范圍廣的電池技術。

LIBTEC 主要職責是在三個時期實現對下一代電池材料評估技術開發,包括:在2010—2014 財年建立材料評估技術并促進國內材料制造商的快速新材料提案和提高國內電池制造商的開發效率;在2013—2017 財年進行全固態電池研發計劃第一階段,主要技術包括PJ-1 高電位正極(LNMO)電池、 PJ-2 高容量正極(鋰過量固溶體)電池、PJ-3 高容量負極(Si 系材料和與其組合厚膜正極)電池、PJ-4 阻燃電解質(4.5VLCO/石墨電池,可進行高壓安全評估) 、PJ-5 硫化物系統全固態電池;

在2018-2022 財年進行全固態電池研發計劃第二階段,開發具有全固態LIB 的高性能電動汽車。2018—2022 財年,NEDO 部署了全固態電池研發計劃第二階段,資助9000 萬美元,目標是開發第一代電池和下一代電池。第一代電池目標是開發提高現有材料電池性能和連續工藝,最終驗證450Wh/L 電池的連續工藝。下一代電池的目標是與合作的研究機構(主要是大學)合作,通過提高材料容量來制造高能量密度電池。該項目由LIBTEC 牽頭,京都大學、物質材料研究等研究機構以及材料、電池、汽車、工藝設備等日本動力電池產業鏈骨干企業等38 家單位共同參與。

全固態電池研發計劃第二階段的主要研究內容:一是將開發能解決全固態鋰電池的大型化和量產化瓶頸的基礎技術,包括固體電解質的量產與低成本合成、向電極活性物質涂敷電解質、電解質層與電極層的成膜等。二是通過組合全固態鋰電池用新材料和元器件,評估單元的性能、耐久性和安全性,將制作用于掌握新材料與元器件的利弊、技術課題及是否適合單元量產工藝等的標準電池模型,并編訂規格說明書及性能評估程序手冊。三是開發通過計算機模擬,預測全固態鋰電池的單元及電池組的不穩定性、劣化和發熱情況的技術,以日本主導推進國際標準化為目標,開發關于耐久性和安全性的試驗評估方法等。

2021 年,NEDO部署了“電動汽車創新電池開發”項目(2021—2025 年),計劃投入166億日元,旨在開發超越鋰離子電池的新型電池,增強電池和汽車行業的競爭力,包括氟化物電池、鋅負極電池;2021 年,NEDO與豐田汽車和松下能源等企業啟動新一代高效電池“全固體電池”核心技術的開發,將舉全日本之力推進研發,力爭實現電池產業的追趕,項目合作企業達到23 家。將以量產和搭載于純電動汽車為目標啟動研究。到2030 年前后將每千瓦時電池組的成本降至鋰電池的三分之一左右,將快速充電時間也縮短至三分之一(10 分鐘)。

日本經濟產業省通過其支援脫碳化領域研發的2 萬億日元基金向日產汽車和本田汽車提供約1510 億日元(約合人民幣74.9 億元)資金,支持兩家企業進行全固態電池的開發。其中1205億日元投向能量密度高的高性能蓄電池及原材料的開發、再利用技術。其余305 億日元用于新一代啟動機的開發。

2.3 電池企業和汽車企業加大動力電池的投入

面對中國電池迅猛發展,日本企業的裝機量和市場占有率均在下降。日本電池企業及汽車企業加緊推進電池產能的布局,特別是加大固態電池的研發和產業化的投入。

2.3.1 松下能源

馬斯克成立特斯拉之后,首先選擇的就是跟松下能源合作,由松下能源提供動力電池。松下能源是唯一躋身全球動力電池裝機量前十名的日本企業。

近年來,松下能源的全球市場占有量下降。2020 年、2021 年位居全球第三,市場份額分別為20.2%、18.4%;2022 年上半年,排名第四,呈掉隊之勢,市場份額為9.9%;松下在美國堪薩斯州建設了一座新的EV 電池廠,預計其在2024 年投入生產,為堪薩斯州帶來數億美元的利益,在研究升級的同時,獲得海外市場。

2.3.2 豐田汽車

2021 年9 月,在“2030 電池戰略會”上,豐田提出將在2030 年前投入1.5 萬億日元用于電池研發和生產。其中1 萬億日元用于生產,5000 億日元研發。2021 年12 月,豐田將電池領域投資從1.5 萬億日元擴大到了2 萬億日元。

按規劃,2025 年前將投產 10 條電池生產線。2026 年到2030年間,每年投10 條,共70 條生產線,所有產線都用于純電動汽車,2030 年電池產能將超過200Gwh。

豐田汽車一直致力于研究和計劃開發大功率、續航里程長、充電時間短的全固態電池,擁有超過1000項固態電池專利。2020年8月,搭載全固態電池的電動車正式取得牌照,開始行駛實驗。目標在2025 年全固態電池實現小批量生產,率先應用于混合動力車型,實現全固態電池上車商業化應用的第一步。豐田希望能夠通過商業化嘗試不斷發現全固態電池存在的問題。到2030 年確保生產技術和穩定質量后,實現批量生產,和全面的實用化、商業化。

2022 年9 月,豐田宣布在日本和美國投資7300 億日元(約56 億美元),將電池產能最多提高40GWh,建立更高效的生產線,以進一步提高競爭力。計劃在2024 年至2026 年期間開始生產電池,旨在通過提供多種動力系統選擇,靈活地滿足所有國家和地區不同客戶的需求。

在日本,將向電池公司Prime Planet Energy & Solutions(PPES)的Himeji 工廠、豐田工廠投資約4000 億日元;在美國將向北卡羅來納州的Toyota Battery Manufacturing 公司(TBMNC)投資3250 億日元以提高電池產能,豐田北美公司、豐田通商株式會社擁有TBMNC 90%和10%的股份。

2021 年1 月,豐田決定以2.24 億美元收購澳大利亞Orocobre 鋰礦公司15%的股份,該公司目前在阿根廷開采鋰,保證蓄電池的鋰供應。

2.3.3 本田汽車

2022 年4 月,本田宣布了固態電池推進計劃,“將投資約430 億日元(約合人民幣21.3 億元)建設全固態電池示范生產線,將于2024 年春季設立試驗性生產線動,并應用于2025 年以后推出的車型中。

本田雖然制定了積極的電動車戰略,但在電池上更多依靠合作伙伴。本田則表示他們在北美會從通用汽車采購Ultium 鋰離子電池,并探索在當地其他電池生產商合資的可能,在中國與寧德時代合作,而在日本本土,則采購遠景動力在日本和日產共同開發的電池產品。

2.3.4 日產汽車

日產汽車制定了積極的電動車戰略。2021 年11 月,日產汽車在“日產汽車2030 愿景”發布會上,提出計劃到2026 財年共投入1400 億日元(約合人民幣79 億元)用于固態電池研發,并與全球伙伴合作。到2028 財年實現固態電池大規模量產,并在推出首款搭載日產全固態電池的電動車型。

2022 年4 月,日產汽車公布了疊層軟包全固態電池電芯的試點生產設施,計劃在2024 財年在日本橫濱建造試點工廠,對材料、設計和制造工藝等進行研究,于2028 年正式投產。電池成本方面,日產計劃到2028 財年,將全固態電池成本降至每千瓦時75 美元,通過不斷的創新,未來進一步降低至每千瓦時65 美元,以實現電動車型和燃油車型的成本平價。

日產汽車將收購日本動力電池制造商 Vehicle Energy Japan 的多數股份,成為其大股東。Vehicle Energy Japan 是由 Maxell 和日本產業革新機構(INCJ)投資的汽車電池制造商,主要業務是對用于混合動力汽車的鋰離子電池、電池模組和電池管理系統進行研發、生產和銷售。通過此次收購,日產將確保其電池供應的穩定性,并將推動下一代電池的研發。

3 我國電池技術領域發展現狀和態勢

3.1 政府高度重視電池技術和產業發展

3.1.1 對新能源汽車給與政策補貼,帶動電池產業發展

近年來,圍繞實現雙碳目標,在國家新能源汽車、新型儲能等領域政策文件中,對電池技術和產業發展提出要求。

如2020 年國務院印發《新能源汽車產業發展規劃(2021—2035 年)》,指出發展新能源汽車是我國應對氣候變化、推動綠色發展的戰略舉措;提出力爭經過15 年的持續努力,純電動汽車成為新銷售車輛的主流,公共領域用車全面電動化;提出實施電池技術突破行動,推動動力電池全價值鏈發展。

2021 年10 月,國家發改委能源局印發了《關于加快推動新型儲能發展的指導意見》,以實現碳達峰碳中和為目標,提出到2025 年,我國新型儲能裝機規模將達到30GW以上,較2020 年底增長近10 倍。在提升科技創新能力方面,提出堅持儲能技術多元化,推動鋰離子電池、液流電池、鈉離子電池等技術發展和示范應用等。

3.1.2 國家科技計劃持續支持電池技術研發

我國政府重視電池領域科技創新,“十三五”期間在國家重點研發計劃“新能源汽車”和“智能電網”

重點專項的支持下,在動力電池方面,新材料新體系、高比能量、高比功率長壽命鋰離子電池、動力電池系統、新型高比能鋰電池、動力電池測試等技術方面取得了重要進展,如研制出比容量達400mAh/g 的新型富鋰錳基正極材料、克容量超過1300mAh/g 的納米硅碳負極材料、比能量≧350Wh/kg 的軟包鋰離子電池單體等;在儲能電池方面,實現了100MWh 級循環壽命超過1萬次的磷酸鐵鋰儲能電池系統,固態三元儲能型鋰離子電池以及鈉離子電池完成了前沿探索。

“十四五”國家重點研發計劃“高端功能與智能材料”、“新能源汽車”、“儲能與智能電網技術”等重點專項中設立了鋰電池材料、動力電池和儲能電池及應用研究內容。

3.2 我國電池產業占據全球優勢地位

3.2.1 電池產業規模位居全球首位,三元電池發展迅猛

在產業和市場方面,我國建立了較完整的電池產業鏈,電池產業一直位居全球首位。多年來,在新能源汽車補貼政策支持下,我國電動汽車產業取得了長足的發展,成為產銷大國,同時促進了我國電池產業的快速發展,得到了國際社會的高度關注和認可。

2021 年,我國動力電池累計產量為219.7GWh,同比增長163.4%;銷量為186.0GWh,同比增長182.3%;裝機量154.5GWh,同比增長142.8%,居世界第一。我國組裝的動力電池占全球76%,生產占全球55%,寧德時代、比亞迪、中創新航(中航鋰電)、遠景動力、國軒科技和億緯鋰能等6 家企業位居全球動力電池企業前10 名單;寧德時代是世界上規模最大的電池企業,2021年裝機量達到96.7GWh,占據全球市場的32.6%,同比增長167.13%1。

據SNE Research 數據,2022 年上半年,在全球動力電池裝機前20 的企業中,有15 家我國企業;在增速超過100%的12 家動力電池廠商中,有11 家我國企業,包括比亞迪在內的4 家企業增速更是超過200%。寧德時代繼續蟬聯全球電池銷量冠軍,占全球市場份額34%,比亞迪電池銷量超過松下全球排名從第四名躍升第三名,占全球市場份額達12%,我國動力電池產業呈現迅猛發展的態勢。

2022 年上半年,我國新動工的電池產業相關工廠達到85 家,其中,公開投資規模的81 家工廠總投資額將近6000 億元人民幣。按產業鏈來看,28 家電池企業,16 家陽極材料及原材料企業、17家陰極材料企業總投資額分別約合2780 億元人民幣、1127 億元和968 億元人民幣。此外,隔膜、電解液等電池相關企業也陸續開始動工。

我國企業磷酸鐵鋰電池和三元鋰電池材料兩條技術路線同步進行,覆蓋面更廣,裝機量也更大。我國2020 年新增動力電池裝機量中,三元電池和磷酸鐵鋰電池占比分別約為66%和33%,2021 年,我國裝車量累計74.35GWh,占總裝車量48.1%,同比累計增長91.30%。

磷酸鐵鋰電池裝車量為79.8GWh,占比為51.7%,同比增長227.4%。磷酸鐵鋰電池呈現快速增長態勢,由于成本和安全性優勢,以及電池系統集成效率技術的提高,預計未來三年磷酸鐵鋰電池在動力與儲能市場的份額會顯著超越三元電池。

3.2.2 我國企業紛紛擴大規模,布局海外市場

全球動力電池生產和產業鏈高度依賴我國電池企業,近年來,我國的電池行業在控制成本保持價格優勢的同時,也在不斷地提高技術競爭力,通過改善技術提高質量來擴大全球市場份額。中國電池企業不僅在三元鋰電池、圓柱形電池等領域加大投資來吸引全球客戶,同時進軍北美、歐洲、韓國等國際市場,積極進行海外市場布局。

我國電池企業不斷取得長期海外訂單,建立國際戰略合作關系。目前,美國特斯拉、歐洲寶馬和大眾、韓國起亞和雙龍等海外車企開始采用中國電池。特斯拉在美國銷售的低價Model 3 中安裝了中國寧德時代制造的磷酸鐵鋰電池22。奔馳在EQS 中使用了寧德時代公司的電池。福特汽車開始與寧德時代進行電池供應協商,涉及磷酸鐵鋰時代和其他電池技術。韓國起亞SUV 電動汽車Niro將采用寧德時代的電池,并在韓國本土銷售;韓國雙龍汽車與比亞迪建立了戰略合作關系,計劃2023 年左右推出Torres 電動汽車車型,并搭載比亞迪的電池,在韓國本土銷售。

同時,我國電池企業通過在海外建廠積極進行海外布局。2022 年6 月,遠景動力宣布將在西班牙建設一座超級工廠,規劃產能30GWh,計劃于2025 年建成投產。

2022 年9 月,寧德時代投資73.4 億歐元,在匈牙利德布勒森市建設電池工廠,項目規劃年產能為100GWh,是繼德國之后寧德時代在歐洲建設的第二家工廠,將為奔馳、大眾集團、寶馬和Stellantis 等歐洲汽車制造商生產電動汽車電芯及模組產品。

2022 年6 月,國軒高科在德國哥廷根工廠設立其歐洲首個電池生產運營基地,目前計劃投建年產18GWh 生產基地;10 月,國軒高科美國子公司Gotion 將投資23.6 億美元,在密歇根州建設電池材料工廠,計劃將于2031 年完工。該工廠建成后預計每年生產15 萬噸陰極材料和5 萬噸陽極材料。

隨著我國電池企業在歐美地區的擴張和布局,我國企業將在全球電池市場具有更高的參與度和影響力。然而,目前我國動力電池企業也面臨著美國車企霸凌外國電池企業逼迫其“共享核心技術”的問題,我國電池企業還需早做準備。

3.2.3 我國電池產業鏈健全發展,材料產業取得長足進步,應用市場發展迅猛

我國電池產業供應鏈完善,制造鋰電池的最為關鍵材料,如鋰、鈷、鎳、錳等主要金屬,在我國有較高儲量,同時我國也在全球收購了相當多的礦產資源。

此外,在技術路線上,我國鋰電池廠商早已布局磷酸鐵鋰電池,強調兩條技術路線同步進行。近年來,我國涌現一批電池正極、負極、電解液和隔膜等龍頭企業,行業集中度較高,成為磷酸鐵鋰及三元正極材料世界最大生產及使用國,隔膜龍頭企業恩捷股份占全球最大份額。我國電池產業供應鏈更加具有穩定性及多元性。

我國在動力電池產業上凸顯出優勢,主要是依托我國擁有全球最大的新能源汽車市場,因此拉動了我國電池產業的發展。2021 年,新能源汽車的全年銷量為352.1 萬輛,同比增長157.8%,銷量占全球市場53%,純電動車市場占比達61%。新能源2022 年上半年銷量為224.7 萬臺,同比增長122.4%。

3.3 電池技術總體處于國際并跑水平

我國在動力電池方面的創新技術也不斷獲得新突破,2021 年中國申請的動力鋰電池專利占據了全球90%的份額,尤其是正負極的材料技術方面,不斷有新技術推陳出新。

動力電池方面,新材料新體系、高比能量高比功率長壽命鋰離子電池、新型高比能鋰電池等技術取得重要進展,比容量達400 毫安時/克新型富鋰錳基正極材料、克容量超過1300 毫安時/克納米硅碳負極材料等達到國際先進水平。

儲能電池方面,實現100 兆瓦時級循環壽命超過1 萬次的磷酸鐵鋰儲能電池系統。寧德時代開發電池單體能量密度160 瓦時/千克的鈉離子電池,有望用于儲能電站、通信基站等領域。比亞迪開發刀片電池技術,創新電池結構大幅提高體積利用率。

近年來,我國電池企業在技術創新方面加強了投入,電池技術取得不斷進步,如鈉離子電池、固態電池技術、無鈷電池、刀片電池與CTP 集成技術等,其中寧德時代2020 年研發費用高達35.69 億元,加強現有電池和未來電池技術開發,寧德時代投資33 億元,創辦21C 實驗室,加強未來電池技術開發,支撐其在全球電池領域龍頭地位。

在電池標準方面,我國開始在國際電工組織積極推進中國標準,早在2020 年我國就向ISO 提出了設置鋰電池的新標準,制定專業委員會提案,而且委員會的干事由中國擔任,圍繞標準制定,我國目前已經掌控了主導權。

4 小結和建議

4.1 面臨更加激烈的全球市場的競爭

以往韓國、日本電池企業的重點市場以歐美電動汽車市場為主,我國電池企業以電動汽車內需市場為主,在最近幾年也紛紛進軍國際市場。韓國、日本憑借早年的技術優勢,在全球電池市場中處于領先地位。

然而,隨著我國電池產業的快速發展擴張,韓、日電池企業均面臨著激烈競爭帶來的市場份額持續萎縮。近年來,歐美大力發展電動汽車產業及電池產業,也在積極吸引中日韓三國的電池廠到其本土進行投產,解決目前電池產業的供應鏈安全性問題;但同時為保護其本土電池產業,歐美也紛紛制定保護和扶持政策,對包括我國企業在內的亞洲企業的歐美市場或在歐美建廠都帶來一定的影響。

在全球電池領域新一輪的競爭下,動力電池產業或會面臨重新布局,我國應給與高度關注,未雨綢繆,保持和鞏固電池領域的競爭力。

4.2 日韓擴大電池產業鞏固全球市場份額

為了提高本國電池產業競爭力,韓國、日本政府紛紛制定了電池技術和產業發展戰略和扶持政策,電池企業和汽車企業也紛紛加大電池技術和產業的投資,以鞏固市場份額。

在全球電池市場上,韓國和日本分別計劃2030 年占據全球電池市場的40%和20%;在其國內市場,日韓計劃通過擴張公共需求、推廣電池應用場景以及開發電池相關服務行業等措施來培育其本土的市場需求,進一步拉動電池產業的發展。

日韓政府電池產業的戰略目標,對我國未來持續保持全球電池市場的競爭領先優勢將帶來影響,在構建國內國際雙循環的新發展格局下,我國政府應引導電池企業及應用企業加強合作,站穩國內市場,積極拓展國際市場,同時積極開辟電池產業新的應用領域和需求市場。

4.3 日韓高度重視電池產業鏈供應鏈安全

在日韓電池發展戰略中,均強調加強本土電池供應鏈安全,圍繞供應鏈面臨的問題,提出從電池關鍵材料及礦產原料、電池部件、電池設備、電池回收利用等全產業鏈進行部署,特別重視電池產業鏈上游材料產業的安全,日本組建電池上下游企業組成的電池供應鏈協會,韓國創建電池材料、零部件、設備專業綜合體,創建“電池聯盟”,通過各方聯合方式推動電池產業的發展。

此外,韓國為了提升尖端戰略產業的競爭力,對本體電池企業采取保護措施,防止技術外流。日韓的這些舉措將對我國電池技術和產業發展帶來影響,我國應強化電池產業鏈供應鏈安全,加強電池產業鏈的發展整體規劃和系統部署,確保我國未來電池產業供應鏈的安全。

4.4 加強全固態電池等下一代電池的技術部署

日韓政府積極支持電池技術研發,特別重視未來電池技術的部署,均將發展重點放在全固態電池等下一代的電池技術方向,通過新電池技術的商業化,提升未來在電池領域的全球競爭力。

日本依靠其政府和企業在全固態電池技術領域的長期投入,已在全球占據明顯優勢,韓國建立“下一代電池園”,積極推進政府和電池企業在未來電池技術領域的合作。隨在電池技術的快速發展,技術領先將助力形成產業的優勢。我國應在科技計劃加大對全固態電池等下一代電池技術領域的部署,在全固態電池領域形成國家戰略科技力量,以贏得未來電池產業全球競爭的主動性。

4.5 加強電池產業生態環境建設

日韓政府在電池產業發展戰略中,圍繞建立電池生態系統,在電池領域人才、標準、稅收等方面進行了系統考慮。

韓國政府強調培育中小型核心企業,培養電池專業人才,搭建培養電池產業勞動力平臺,為研發和基礎設施投資提供減稅等政策;日本提出加強電池領域人力資源保障,提高整個產業鏈人才保障及技能水平,成立官產學組成電池人才培養聯盟,修改相關法規,建立統一軟硬件標準,促進行業規范發展,積極參與國際標準的制定。

我國電池產業位居全球領先地位,建立了比較完備的產業生態,面臨的日韓電池競爭,我國在電池領域國際標準制定、電池法規、電池領域領軍人才、技術和技能人才培養、精特新企業培育等方面仍需繼續加強,應不斷完善我國電池產業生態,鞏固和提升我國電池領域的國際競爭力。

注:圖片非商業用途,存在侵權告知刪除!

本文地址:http://www.lbzrq0002.com/news/details783.html

好文章,需要你的鼓勵

郵箱:libatterychina@163.com

北京:北京市海淀區上地三街9號金隅嘉華大廈C座904

010-62980511

山東:山東省臨沂市魯商中心A12-1503-1

0539-8601323

鋰電中國(libattery.net)版權所有

Copyright By 北京貝特互創科技有限公司

京ICP備11002324號-1

京公安網備11010802035676號

我有話說: